こんにちは、えこスタ(夫)です。

前回に引き続き、投資を始めた理由を投稿しまーす!

前回の記事は前半戦で ①老後2000万円問題 ②インフレ率 ③日本の投資の現状

を投稿していますので是非みて下さい。

今回は続編の ④投資への認識 ⑤節約になる ⑥自分の結論

を投稿します。

投資への認識

投資の認識というと、

怖い!!

儲かることもあるけど、損することもあるのでは??

チャートを分析なんてできない! !

と思う方が多いと思います。

そういう僕も同じ認識でした。

そこで、色々調べてわかったことを共有したいと思います。

まず、ギャンブルのようなイメージの強い投資ですが、それは投資と言わずに投機というようです。

投資の神様と言われるウォーレンバフェットが最も影響を受けたとされるベンジャミン グレアムが書いた書籍では

投資とは詳細な分析に基づいて、元本の安全性を守りつつ適正な収益を得る行動であり、この原則を満たさない行動は投機と呼ぶ。

ベンジャミングレアム, 賢明なる投資家

としていました。

このことから投資は破産をするようなものとは少し異なり、今までイメージしてきたギャンブル性の高いものは投機であるということを知りました。

ただ投資の中には、ハイリスクハイリターンのものからローリスクローリターンのもの、短期的な投資もあるので、一概に全てが安全に資産が減らないかというと、そうではありません。

そこで、ゆちえこのような初心者が投資をする場合どうすればいいのかについて色々と調べてみると、投資には王道と呼ばれるものがあるようでした。

投資の王道

それは長期・分散・積み立てです。

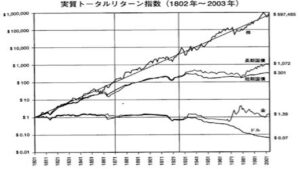

株式投資の未来という書籍から過去200年のデータを示します。

通貨(米ドル)はインフレにより価値が低下してしまっていますが、株式は長期で行うことで増やすことができるということでした。

積立のメリットは市場の価格変動が読めなくても相場が高い時に少ない口数を購入し、相場が低い時に多い口数を購入できるというドルコスト平均法というものができることのようで、長期的な平均買い付け単価を下げることができるようですね。

分散はノーベル賞を受賞した現代ポートフォリオ理論でも述べられております。

分散投資の強みを簡単にいうと、投資はハイリスクローリターンの株もあれば、ローリスクローリターンの投資があり、これらを組み合わせることでリスクを下げつつ、リターンを高い水準で保つことができるとのことでした。

これらのことから良い投資先に投資することは高確率で安定的に資産を増やすことができる。

良い投資先とは?

インデックス投資をご存知ですか?

多くの投資の書籍には決まってインデックス投資をすべきと示されています。

世の中の景気や経済など市場全体の動きを表す指標へ投資するインデックス投資というものがあるようでした。

このインデックス投資へ投資すると安全性が高い理由は、世界経済は長期的にみると成長していく可能性が高いからでした。

世界経済の成長を見る指標の一つに世界GDPというものがあり、そのGDP(国内総生産)は生産性 × 世界人口と簡単な定義ができます。

最近は技術革新が進み、日々年々、過ごしやすく便利な生活が増えていると思いませんか?

身近でもこれだけ感じられる効率化により生産性は常に向上していることがわかると思います。

また、

世界人口は2064年に97.3億人でピークを迎え、2100年いは87億人になると予測されています。

2020年7月 米国ワシントン大学保険指標・保険評価研究所, Lancet

ちなみに日本の人口予測は2100年に5900万人に減少するみたいですね。。。

えこスタ(夫)のような素人が長期的な目線で投資をするのであれば、日本よりも海外なのかもしれないと思ってしまいますね。

ただ、ロボットの普及により人口が減っても生産性を高く維持できることができる未来もあるのかもしれないので、日本に投資するのも一つの手かもしれません。

ちなみに世界GDPの推移は

2017年 80兆ドル

2050年 250兆ドル

へ伸びる予測されているみたいで、これからの世界経済は高確率で伸びることが推測できます。* 株価とGDPは必ずしも相関しないみたい・・・

こういうことを踏まえると、働いて得たお金をインフレリスクのある貯金に全額預けるだけでなく、少しでも投資に回すことも考えていいのかもしれないと思いました。

ちなみに過去の米国株と全世界株のチャートは長期で右肩上がりです。短期では変動がありますが長期ですることで資産を増やすことが高確率可能です。

https://omtanke11.com/etf-comp-vt-vti-voo/

あくまで過去のデータですが、米国株を保有した場合のリターンも提示します。

https://gentosha-go.com/articles/-/23464

米国の株を保有した場合、1年の保有のリターンは-45%から+52%まで幅広く、5年の保有でも-16%になるリスクがあります。

ただ、10年ではプラスが多くなり、15年ではどんなにタイミングが悪い場合でもマイナスになっている年はなくなっています。

このグラフこそが長期で株を購入するべきという根拠になりうると思います。

節約になる

これは少し当てつけかもしれませんが、楽天経済圏に住んでいる人はメリットがあるということです。

楽天口座と楽天証券口座(年会費無料)をマネーブリッジ設定を行うことで楽天口座に預けている預金の金利は0.1%となり、通常の銀行の100倍の金利となります。

単純な貯金よりも明らかなメリットだと思います。

さらに楽天証券口座でポイントを1ポイント以上を使って投資をするだけでSPUが+1倍になりますし、クレジットカードを用いて投資を行うことで毎月50000円までであれば、1%のポイント(500円/月)が還元されます。

こういう点からも生活必需品を購入する際にも使えるポイントが還元されることは資産を増やしつつ、支出も減らすことができる一つの考えだと思いました。

自分の結論

えこスタ(夫)は投資を始めます!!

簡単に要約すると、ベネフィットはインフレや今後の支出(子供の教育費、老後問題)の対策になる。

えこスタ(夫)の年齢を考慮すると、世界経済まだまだ長期で伸びていきそうである。

さらに預金の金利やポイント還元率が上がる。

リスクとしては過去はよかったですが、今後の未来では元本割れするかもしれないということや現金ほど安定していないということですね。

ですが、2つを天秤にかけると投資を始めることの方が良いのでは?と思ったので、投資を開始することとしました。

経過などについてはお伝えしますね🤗

最後に投資は全て自己責任ですので、するかしないかは自己判断でお願いします。

バイバーイ!👋